该公司发布的2019年上半告显示,截至2019年6月30日,的交易性金融资产中理财产品余额为83.02亿元,银行理财产品余额为11.87亿元,二者合计94.89亿元,占总资产的比重达68.61%。

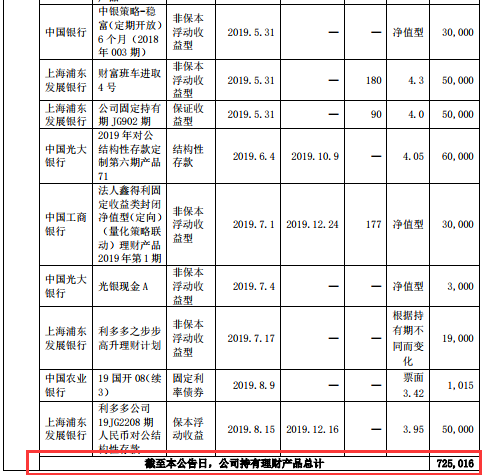

事实上,《电鳗快报》注意到,自5月7日至8月19日,养元饮品发布了10条《关于使用闲置募集资金进行现金管理的进展》,截至8月19日,该公司使用闲置自有资金购买的在存续期内的理财产品本金金额合计72.5016亿元。

养元饮品在公告中称:“公司使用自有资金进行现金管理是在确保公司日常运营和资金安全的前提下实施的,不影响公司日常资金的正常周转需要,不会影响公司主营业务的正常发展。通过对暂时闲置的自有资金进行适度、适时的现金管理,有利于提高公司自有资金使用效率,且能获得一定的投资收益,有利于进一步提升公司整体水平,为公司和股东谋取更多的投资回报。”

养元饮品的解释不是没有道理,但该公司今年上半年的业绩真是不给力,而且因为有存在向经销商超正常压货以增加销售额的嫌疑而被上交所询问。

业绩持续下滑压货催销有猫腻?

该公司半年报披露,上半年实现营业收入34.57亿元,同比下降16.98%,实现归属于上市公司股东的扣除非经常性损益的净利润10.25亿元,同比下降9.1%,经营活动产生的现金流量净额3.85亿元,同比下降60.83%。

养元饮品在财报中披露业绩下降的原因之一是消费者的消费需求日趋个性化与选择日益多元化以及公司主动调整各级渠道的库存,导致公司收入下滑。

何谓“主动调整各级渠道的库存”?已经有媒体猜测该公司存在2018年大量向经销商压货的情形,因此,上交所要求该公司结合经营特点和具体经营补充披露:(1)“主动调整各级渠道的库存”的具体期间、主要内容、原因和合理性;(2)2019年上半年分月度销售数据,以及2017年和2018 年可比月度的销售数据;(3)截至报告期末,2018年对经销商销售产品的最终销售实现以及退换货情况;(4)结合2018年末经销商的库存以及最终销售实现情况。

养元饮品对以上问题的回答足以让我们得知该公司在2018年是否存在向经销商超正常压货以增加销售额的情形,以及是否存在经销商为公司、实际控制人的关联方或员工、股东等其他情形。

在该公司业绩大幅下滑的同时,其销售费用却在上升,尤其广告费用大幅上升。今年上半年,养元饮品的销售费用为5.32亿元,同比增长11.21%。其中,广告费和市场推广费分别为2.15亿元、8845万元,较上年同期分别增长63.11%、9.94%。

如此大的广告投入也没有带来销售长,截至6月30日,该公司的预收账款账面价值为19.39亿元,较上年年末下降20.03%;存货账面价值为8.2亿元,较上年年末增长8.42%。预收账款减少,存货增加,部分说明养元饮品的产品卖得确实不咋滴!而且,该公司的经营活动现金流量净额较上年同期减少了5.98亿元,同比下降60.83%。

事实上,最近三年养元饮品的营业收入一直徘徊不前。2016年和2017年,该公司的营业收入分别为89.0亿和77.4亿。2018年,养元饮品宣布明星王源成为新的代言人,但也未能提振业绩。虽然2018年业绩稍有增长,实现营业收入81.4亿元,但与2015年相比仍有差距。

目前,养元饮品手握大把现金,但只能眼睁睁地看着业绩下滑而无能为力,该公司还没有找到新方向,没有找到新的增长点。

早在今年5月份,为提高上市公司质量,监管部门要求上市公司做到“四个敬畏”,其中包括敬畏专业,突出主业,自觉远离市场乱象。监管部门希望大股东和上市公司突出主业、做精专业,弘扬企业家精神和工匠精神,促进市场正本清源。

而养元饮品现在的做法,实属令市场生疑。