这并不意外。虽然这家风电公司营收与利润常年保持两位数增长,但难以掩盖隐性负债问题。此外,明阳智能还存在存贷双高,利息不合理情况。

四年10倍收益,投资人纷纷离场

作为A股头部风力发电公司,明阳智能擅长资本运作。

这家公司曾于2010年登陆纽交所,彼时名称还叫明阳风电(MY)。在股价持续低迷下,明阳智能于2016年7月选择私有化退市,彼时股权估值仅为27亿元。在完成私有化并于2019年1月A股上市后,明阳智能估值迅猛增长,目前在250亿元左右。

四年多的时间内,公司估值上涨10倍,在如此巨额浮盈下,此前参与私有化的各股权投资者纷纷选择套现离场。

靖安洪大招昆股权投资合伙企业(有限合伙)(下称靖安洪大)此前持有公司16.69%股权,为公司第一大股东。今年以来靖安洪大已累计减持公司1.63%股权,目前持有公司15.06%股权。值得一提的是,靖安洪大于今年9月公告拟再度减持,比例不超过6%,占其持股比例的39.84%,一旦减持计划顺利实施,靖安洪大将退出公司第一大股东。

广州蕙富凯乐投资合伙企业(有限合伙)(下称蕙富凯乐)此前持有公司11.99%的股权,为公司第二大股东。自今年1月股份解禁以来已累计减持4.13%股权,目前为公司第四大股东,持股比例7.86%。

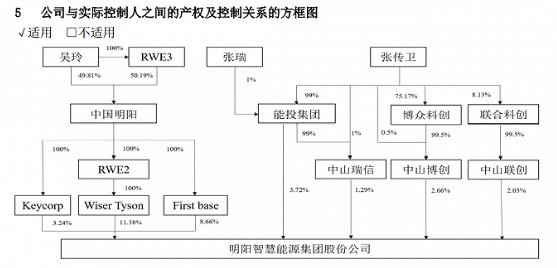

明阳智能股权分布有着很强的投资属性。目前公司第一大、第四大股东靖安洪大和蕙富凯乐分别是此前私有化收购的股权投资者,公司实际控制人是张传卫家族,其通过能投集团、中山瑞信、Wiser Tyson等公司共计控制约32.98%股权。

虽然这家公司目前业绩良好,投资人纷纷离场似乎并不看好明阳智能的未来。今年上半年,明阳智能营业收入83.21亿元,同比上升107.24%;实现归母净利润5.31亿元,同比增长58.95%。

受补贴政策退坡影响,今年国内风电行业迎来抢装大年。2019年5月,国家发改委发出通知,2018年底前核准的陆上风电项目,2020年底前仍未完成并网的,已核准的海上风电项目2021年底前未完成并网的,国家将不再补贴。政策同时明确了自2021年起国内新核准的陆上风电项目将全面实现平价上网。对于陆上风电而言,今年年底是一个重要的时间节点,对于海上风电,2021年底是个重要的时间节点。

风电板块主要分为陆上风电和海上风电两块,截至2019年底,我国风电累计装机2.1亿千瓦中,陆上风累计装机占主要比重,达到2.04亿千瓦,占比97%,海上风电累计装机593万千瓦,占比3%。

随着平价节点临近,2020年上半年风电行业陆上订单步入集中交付期,市场需求充分释放。据中国电力企业联合会统计数据,今年上半年全国风电工程完成投资854亿元,同比增长152.2%。

这一波抢装潮使得风电相关企业业绩今年都有高速增长。从三季度业绩预告看,多数风电企业业绩增速在50%以上。

不过,这种业绩增长不可持续。退补后,相关公司业绩可能迎来较大下滑。

两年三次募资,财务数据疑点重重

明阳智能账面业绩的增长,难以掩盖高负债问题。目前公司资产负债率高达79.96%,剔除预收账款后的资产负债率为54.04%。

此外,明阳智能还有大量隐形债务。截至今年9月底,公司及其控股子公司已签订对外担保合同总额为107.61亿元(已剔除到期或结清贷款后解除的担保额度)。同时,公司及其控股子公司对外担保主债务余额为65.84亿元,占2019年度经审计归母净资产的97.96%。明阳智能受限资产高达77.91亿元,占其75.3亿元归母所有者权益的103.47%。

大量债务已经影响明阳智能的利润。今年上半年公司财务费用高达2.2亿元,同比增长41.09%,是其归属净利润的41.43%。

明阳智能“减负”的方式是转接给二级市场。公司自2019年上市以来,在一年半的时间内已三次向资本市场伸手要钱,合计募集89.1亿元资金。其中IPO募资13.1亿元,2019年12月发行17亿元的可转债。此外,公司在今年7月公告拟非公开发行募集资金59亿元,目前已获得审核通过。明阳智能似乎并不珍惜公司股本,其明确表示其发行的可转债将于今年6月22日进入转股期,随着后续转股,资产负债率将逐步得到改善。

连续募资的明阳智能似乎并不缺钱。根据半年报显示,公司账面资金高达124亿元,是其净资产的164.67%。然而公司存在较为严重的存贷双高现象,同期短期借款为5.83亿元,长期负债30.62亿元,资产负债率高达79.96%。

存贷双高意味着公司账面上有足够的货币资金,但依然有不少借款。从逻辑上看,公司账面上拥有大量资金却不用,反而向外举债,这有违常理。A股的康得新(002450.SZ)和康美医药(600518.SH)在暴雷之初都存在存贷双高现象。

大量预收账款(合同负债)是明阳智能存贷双高的主要原因之一。截止今年上半年,公司合同负债有102.35亿元,占账面资金的82.54%。合同负债较高主要因为在风电行业抢装大年,下游客户为锁定订单而提前预支预付款。

资金背后还有两个疑点恐怕需要明阳智能给出更多解释。

一个是流动性紧张问题。明阳智能在手握大量流动资金情况下,仍然在上市之初的2019年3月挪用部分(不超过3亿元)闲置募资资金补充流动资金。彼时公司账面资金余额为39.81亿元,预收账款为17.43亿元,流动比率和速动比率双双超过1。从财务来看,资金链紧张程度还未到需要挪用募资的情况。

另一个是不合理的利息收入。明阳智能长期以来的利息收入比例都显著低于公开市场正常利率。以今年上半年为例,公司124亿元的货币资金,利息收入仅为0.99亿元,对应利率仅为1.61%,而此前几年更是普遍低于1%。

存贷双高,利率不合理,公司以股权形式大量借款,与此同时主要股东连连减持,谁又会是最终受害者?